Trendrapport: Kleinere zuivelspeler houdt marge met moeite op peil

A-Insights gelooft dat het gebruik van data in toenemende mate van belang is om de juiste strategische beslissingen te kunnen nemen. Daarom heeft het de financiële gegevens van circa 250 Europese zuivelbedrijven geanalyseerd, en de belangrijkste ontwikkelingen binnen de sector in kaart gebracht in een trendrapport. In dit artikel volgen enkele van de interessante conclusies.

Tekst: Mathieu Geuskens

De afgelopen jaren investeerden met name de grotere zuivelbedrijven in het Verenigd Koninkrijk en Nederland in automatisering. Daardoor nam de gemiddelde omzet per werknemer toe.

De afgelopen jaren investeerden met name de grotere zuivelbedrijven in het Verenigd Koninkrijk en Nederland in automatisering. Daardoor nam de gemiddelde omzet per werknemer toe.

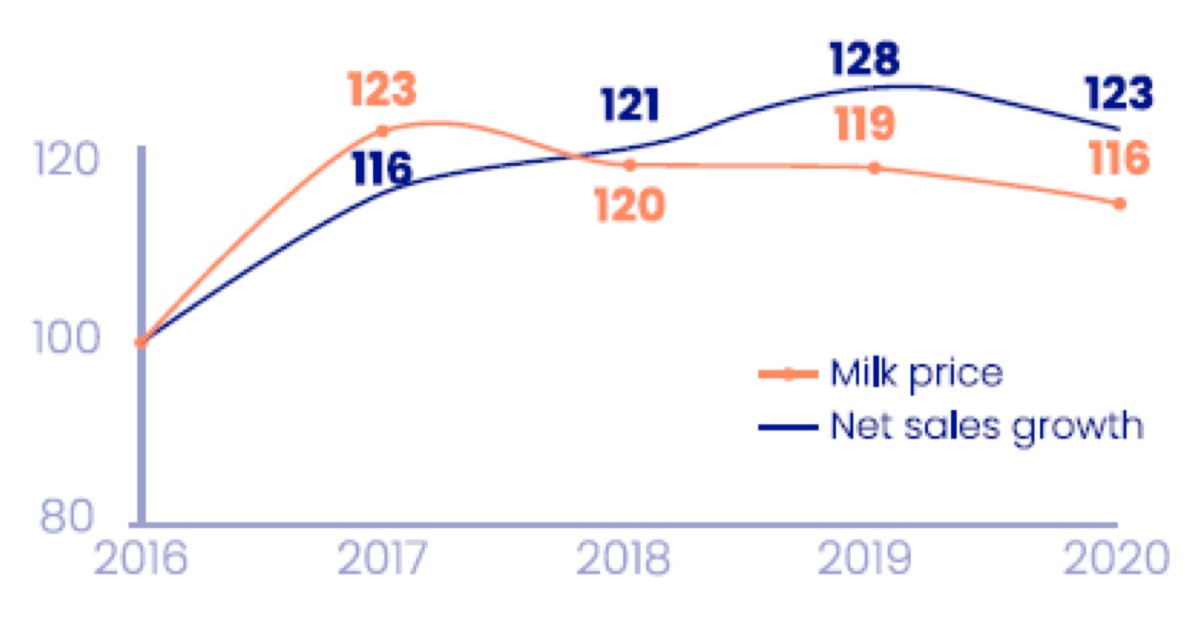

Bedrijven in de zuivelsector groeiden met gemiddeld 7,7 procent per jaar tussen 2016 en 2019, waarbij slechts een deel van de groei werd gedreven door de hogere melkprijs. Vooral de groei van bedrijven met een focus op melkpoeder en/of het foodservicesegment vallen op: deze bedrijven groeiden bijna twee keer zo snel als de rest van de sector. Omdat een relatief groot deel van de sector aanwezig is in het retailsegment, bleef de impact van de coronapandemie op de omzet in 2020 beperkt tot een gemiddelde daling van 3.9 procent.

Trendrapport signaleert schaalvoordelen

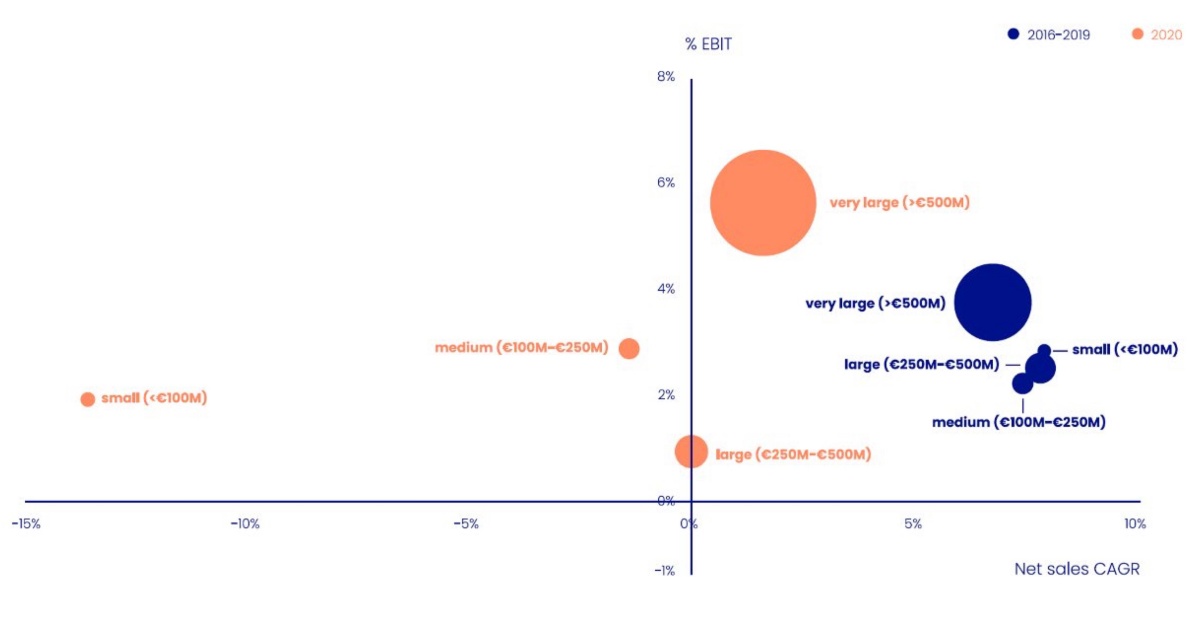

De marges staan onder druk binnen de zuivelsector: de gemiddelde Ebit-marge daalt van 3,3 procent in 2016 naar 2,4 procent in 2019. De druk op de marge komt voornamelijk voort uit hogere inkoopkosten die bedrijven niet volledig kunnen doorberekenen aan hun afnemers. Opvallend hierbij is dat grotere bedrijven minder druk ervaren, en gemiddeld genomen significant beter presteren dat kleinere concurrenten.

Index omzet en gemiddelde melkprijs, 2016=100.

Index omzet en gemiddelde melkprijs, 2016=100.

Dezelfde trend is zichtbaar in het coronajaar 2020, toen grotere bedrijven beter in staat bleken de omzet en marge op peil te houden: in 2020 realiseerden de zeer grote bedrijven (meer dan € 500 miljoen) een beperkte omzetgroei van 1,6 procent en gemiddelde Ebit-marge van 5,7 procent, tegenover een omzetdaling van 13,6 procent en een gemiddelde marge van 1,9 procent voor bedrijven met een omzet van minder dan € 100 miljoen. Dit is een duidelijke uiting van de consolidatietrend binnen de zuivelsector: grotere bedrijven profiteren van schaalvoordelen en zijn hierdoor in staat de grip op de waardeketen te verhogen, ten koste van kleinere spelers die moeite hebben om de marges op peil te houden.

Dit artikel is verschenen in ZuivelZicht 10 2021.

Nog geen abonnee? Klik HIER en profiteer

het eerste jaar van maar liefst 25% korting.

Omzetontwikkeling en gemiddelde marge in 2016-2019 en 2020 naar bedrijfsgrootte.

Omzetontwikkeling en gemiddelde marge in 2016-2019 en 2020 naar bedrijfsgrootte.

Investeren

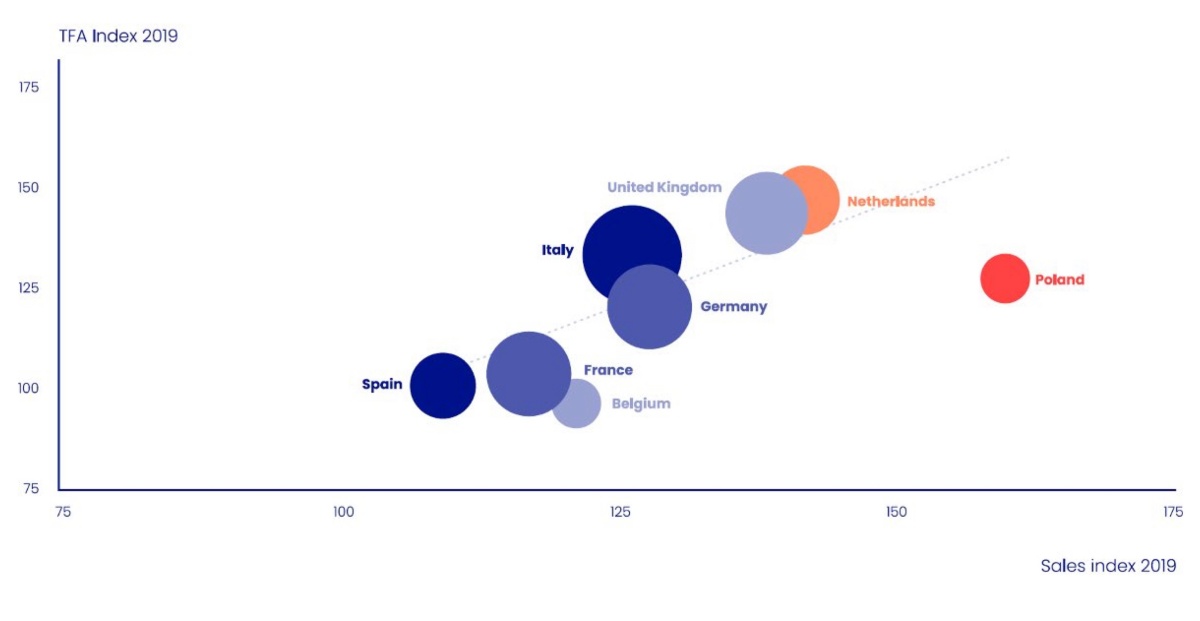

Bedrijven in de Europese zuivelindustrie zijn met een gemiddelde solvabiliteit van 37,6 procent in 2019 financieel gezond en gebruiken deze buffers om te blijven investeren. Over het algemeen wordt er meer geïnvesteerd dan dat er afgeschreven wordt, waardoor de activawaarde tussen 2016 en 2019 toeneemt. Nederlandse bedrijven zijn hier voorloper in, wat verklaart kan worden met het rondom coöperaties georganiseerde Nederlandse zuivellandschap: de coöperaties blijven investeren om de stijgende melkaanvoer van leden te verwerken, terwijl particuliere bedrijven zich door andere marktontwikkelingen laten leiden bij hun investeringsbeslissingen.

Grafiek 3. Index materiële vaste activa en omzet 2019, 2016=100.

Grafiek 3. Index materiële vaste activa en omzet 2019, 2016=100.

De toename van de vaste activa is in de meeste landen in lijn met de ontwikkeling van de omzet. Alleen Poolse bedrijven weten de kapitaalefficiëntie – de verhouding tussen omzet en activa – fors te verhogen. Tegelijkertijd neemt de gemiddelde omzet die per medewerker gegenereerd wordt toe, wat aangeeft dat er door investeringen in automatisering relatief minder personeel nodig is. Dit is vooral zichtbaar bij  bedrijven in het Verenigd Koninkrijk en Nederland.

bedrijven in het Verenigd Koninkrijk en Nederland.

Mathieu Geuskens is zuivelanalist bij A-Insights.

Het volledige (Engelstalige) trendrapport is via de QR-code gratis te downloaden.