De sterke relatie tussen olie- en zuivelprijzen: toeval?

Annual Insight analyseert maandelijks in ZuivelZicht de ontwikkelingen in de zuivelmarkt op basis van data. Het bedrijf gelooft dat het gebruik van data in toenemende mate van belang is om de juiste strategische beslissingen te kunnen nemen. Deze maand de opmerkelijke gelijkenissen tussen de prijsontwikkelingen van zuivel en ruwe olie.

Tekst: Robert den Hertog

In deze editie willen we stilstaan bij de relatie tussen olie en zuivel. Daarnaast geven we kort inzicht in de handel van Nederland met olieproducerende landen, met extra aandacht voor de ontwikkeling van handel in coronacrisis.

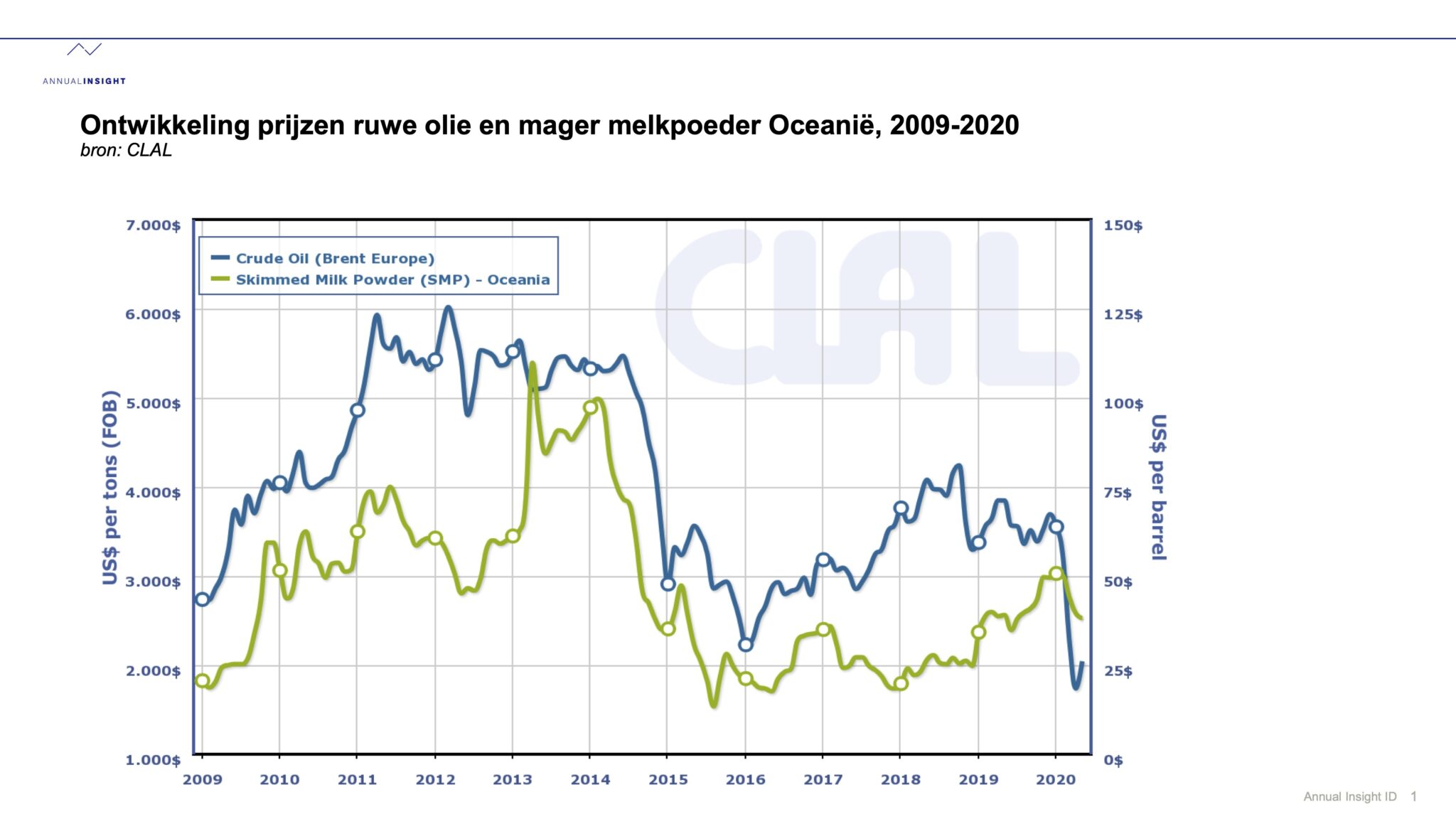

De relatie tussen ruwe olie en zuivel is historisch gezien sterk. Sinds begin 2000 hebben prijsstijgingen en prijsdalingen in beide sectoren op vrijwel dezelfde momenten plaatsgevonden.

In de basis lijken de twee industrieën op elkaar. Beide vereisen het dagelijks transporteren van stromen (melk en olie). Beide verwerken rauwe grondstoffen tot verschillende (eind)producten en ook vergt zowel de olie- als melkproductie forse investeringen. Het aanbod van beide producten wordt nauwelijks wordt beïnvloed door schommelingen in marktprijzen. De twee ‘commodities’ zijn prijsinelastisch: prijsstijgingen of -dalingen hebben weinig tot geen invloed op de afname. Als gevolg ontstaan schommelingen in het aanbod.

Naast de vergelijkbare basiskenmerken zijn er andere voorbeelden die laten zien waarom er een historisch sterke relatie is tussen olie en melk. We onderscheiden hiervoor een tweetal zaken.

Aanbod- en vraagschok olie én zuivel

De laatste tien jaar hebben beide sectoren schokken in het aanbod meegemaakt, die zich (grotendeels) toevallig op dezelfde momenten voordeden. Een recent voorbeeld hiervan is het overaanbod van olie vanaf 2014 als gevolg van veranderingen in de structuur van de oliemarkt, zoals de door technologie gedreven veranderingen in de rentabiliteit van de olie-exploratie. Ook de veranderende rol van de Opec, de organisatie van olieproducerende landen, speelde mee.

In diezelfde periode beëindigde de Europese Unie de melkquotering, wat zorgde voor een sterke opschaling van de productie van melk, dat in een vergelijkbaar overaanbod resulteerde.

Dat internationale vraagschokken in beide sectoren min of meer tegelijk voorkomen, is in de meeste gevallen niet het gevolg van toeval. Die samenloop wordt namelijk veelal veroorzaakt door dezelfde ontwikkelingen. De zuivel- en de oliesector maakten tegelijk twee schokgolven in de vraag door vanwege dezelfde marktomstandigheden in China. Vanaf 2009 steeg daar de vraag fors door de opkomst van de middenklasse, terwijl die vraag in beide sectoren in 2015 weer een stap terug deed.

Het verschil in impact

Binnen de zuivel zijn er producten die voornamelijk binnen de lands- of regiogrenzen blijven (kaas, boter) en producten waarvan het grootste gedeelte voor export naar de wereldmarkt bedoeld is, zoals bijvoorbeeld melkpoeders. Zoals gezegd hebben voornamelijk internationale effecten invloed, waarbij typische exportproducten vanzelfsprekend het meest onderhevig zijn aan deze invloeden. Dit is een van de belangrijkste redenen waarom de relatie tussen olie- en kaasprijzen minder krachtig is dan de relatie tussen olie- en melkpoederprijzen.

Afzwakking van de relatie

Nadat de afschaffing van het melkquotum en de crash van de oliemarkt al toevallig samen vallen rond 2015, lijkt de relatie een stuk minder sterk dan in eerdere jaren. Terwijl de olieprijs een herstel laat zien, vindt de melkpoederprijzen pas in 2018 weer een bodem. In de handel zien we een wisselend beeld. De import van melkpoeders door de meeste olieproducerende landen laat in die periode een daling zien, maar bijvoorbeeld Venezuela toont wel een sterke stijging op het gebied van magere melkpoeder, net als Algerije voor zowel magere als volle melkpoeder. Uiteraard blijven wereldwijde (vraag)schokken van invloed op de beide prijsniveaus.

Algerije

Verschillende bronnen suggereren een positieve relatie tussen de olieprijs en de melkpoederimport van olieproducerende landen. Uitgangspunt is dat meer olieinkomsten meer import van melkpoeder betekent. Deze relatie verschilt te sterk per land om die suggestie te kunnen bevestigen.

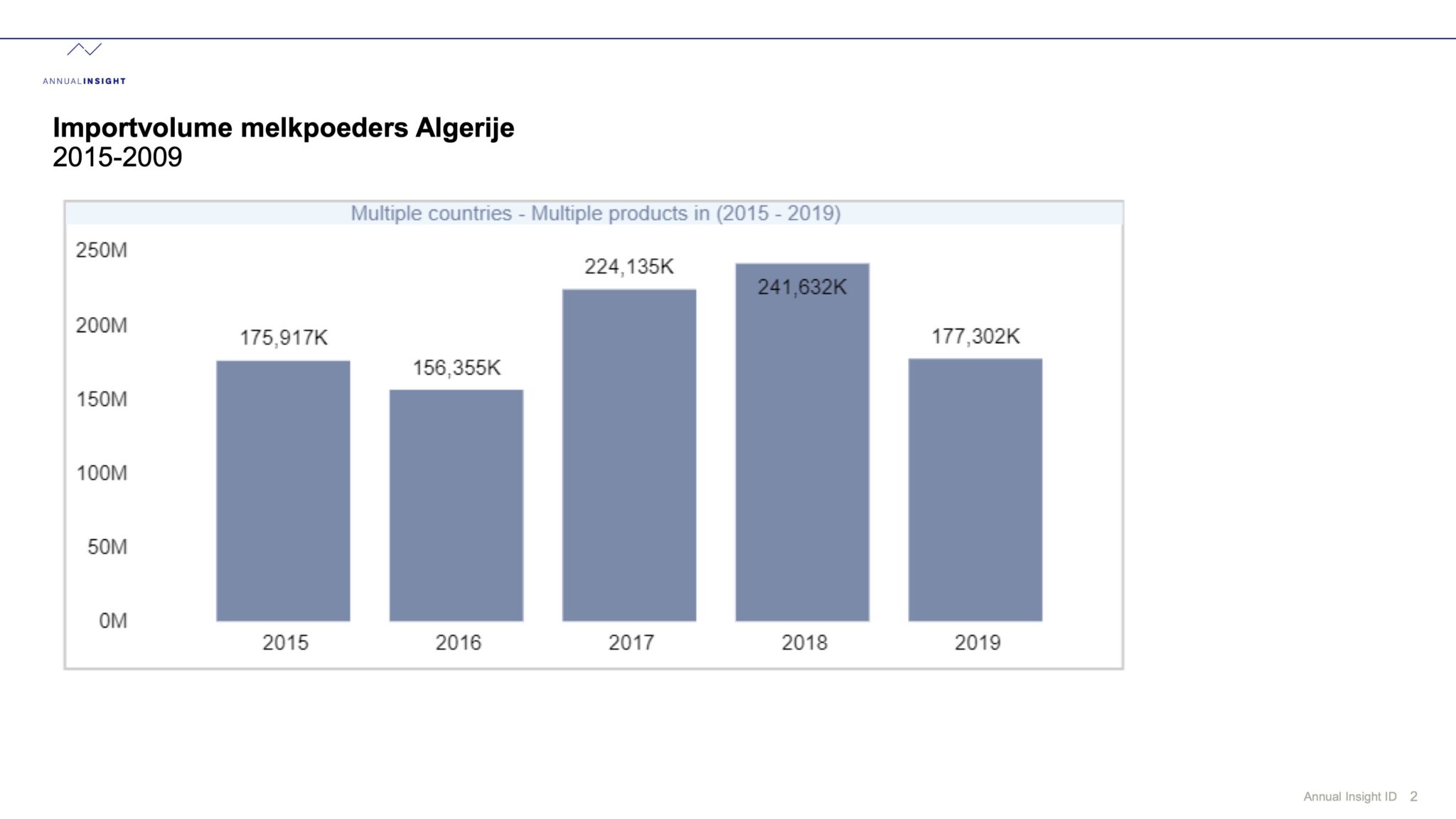

Gekeken naar de prijs van ‘Brent crude oil’ zien we dat de olieprijs in 2018 piekt. Daarna neemt deze af, met als dieptepunt 2020, als gevolg van het coronavirus. We selecteren vier grote olieproducerende landen in de Annual Insight MarketMonitor en analyseren de melkpoederimport: Algerije, de Verenigde Arabische Emiraten, Saudi-Arabië en Koeweit. De nummer een melkpoederimporteur Algerije laat een bevestiging zien van de theorie, dat er bij hogere olieprijzen meer wordt geïnvesteerd in melkpoeders uit het buitenland.

Als we naar de overige landen kijken (Verenigde Arabische Emiraten, Saudi-Arabië en Koeweit), zien we voor deze landen vanaf 2015 juist een dalende trend, met een absoluut dal in 2018, waarna deze weer licht stijgt. Dit is precies tegenovergesteld aan de relatie die we bij Algerije zien (en wordt verondersteld), namelijk een piek in 2018, gezien de hoge olieprijs in dat jaar. Daarnaast loopt al vanaf 2016 de olieprijs op.

Samenvattend

De relatie tussen olie en (export)zuivel is in het verleden grotendeels gebaseerd op toeval, vooral als het gaat om een beïnvloeding vanuit de aanbodkant. Daarnaast wordt de relatie in de laatste jaren minder sterk, mede door de afnemende invloed van olie op de samenleving die steeds meer gericht is op verduurzaming en elektrisch rijden.

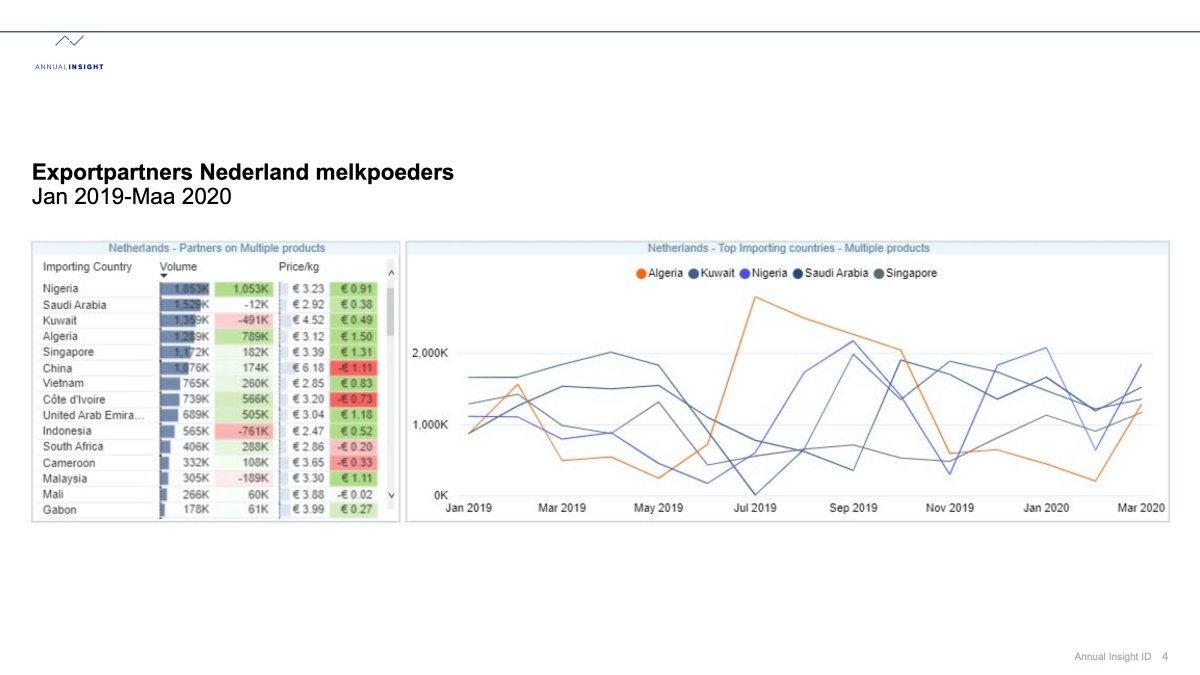

Tot slot kijken we naar de positie van Nederland. Naast een hoge import, exporteerde Nederland in 2019 zo’n 186.000 ton melkpoeder naar Azië en Afrika, waarvan circa 100.000 ton volle melkpoeder. Gekeken naar 2020 zien we in maart een opvallende stijging, met in het achterhoofd het coronavirus. De derde kolom in de tabel laat de exacte volumeverandering zien ten opzichte van een jaar geleden. De meest rechtse kolom laat zien dat ook de prijzen flink stijgen ten opzichte van maart 2019.

Robert den Hertog is Industry Lead Zuivel bij Annual Insight.

Dit artikel is verschenen in ZuivelZicht 6 2020. Nog geen abonnee? Klik HIER en profiteer het eerste jaar van maar liefst 25% korting.